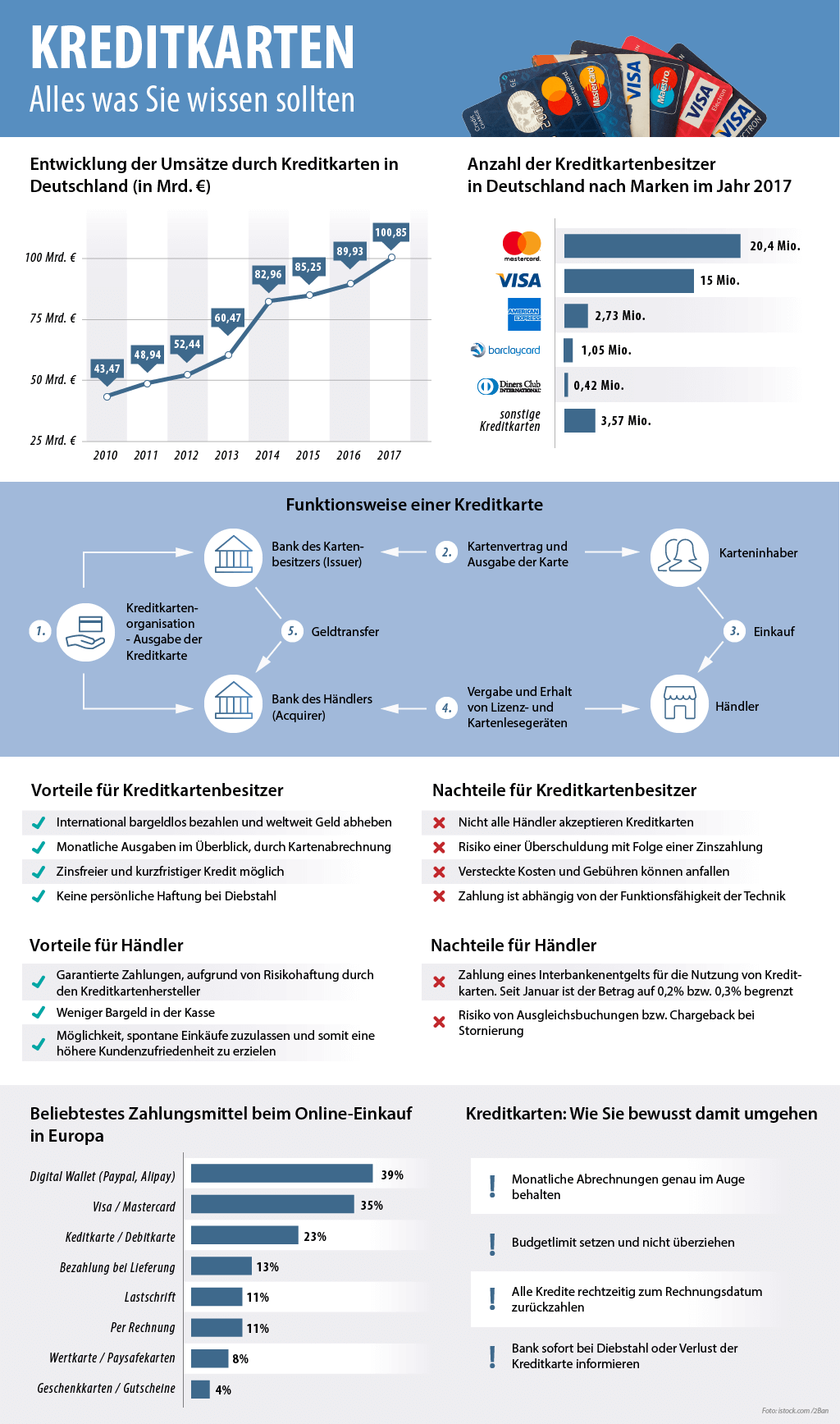

Im Zuge des exorbitanten Wachstums von E-Commerce, Käufe in Onlineshops und Geschäftsabwicklungen im Internet, hat auch die Bedeutung von Kreditkarten zugenommen. Von 2010 bis 2017 haben sich die Umsätze, die in Deutschland mit Kreditkarten abgewickelt werden, mehr als verdoppelt: von 43,47 Milliarden Euro auf 100,85 Milliarden Euro. Im Folgenden sind die wichtigsten Eckdaten und Fakten dieser Entwicklung aufgeführt.

Die größten Player im Geschäft

Das Rennen haben zweifelsohne Mastercard und Visa gemacht. 2017 hatten 20,4 Millionen Deutsche eine Mastercard in ihrem Portemonnaie, 15 Millionen Deutsche nutzten eine Visacard. Ein dritter Platz ist nicht in Sicht. Denn die einst sehr präsente American Express hatten nur weniger als drei Millionen Kreditkartenbesitzer. Schlusslichter unter den großen Playern bildeten Barclay Card mit rund einer Million Nutzer und Dinners Club mit rund 400.000 Nutzern. Alle anderen Kreditkartenanbieter ergaben zusammengefasst weniger als vier Millionen Nutzer.

Wodurch unterscheiden sich Kreditkartenanbieter?

Die Funktionsweise ist im Wesentlichen bei allen gleich: Abhängig von der jeweiligen Bonität des Antragstellers, wird diesem ein Zahlungsrahmen mit dieser Karte eingeräumt. Die Bank tritt weitestgehend in Vorkasse und holt sich die Beträge in festgelegten Zeiträumen vom Konto des Inhabers zurück.

Unterschiede zwischen den Anbietern gibt es jedoch insbesondere hinsichtlich der jeweiligen Gebührenstruktur. So kann der scheinbar kostenlose kurzzeitige Kredit den Nutzer letztlich doch teuer zu stehen kommen.

Einen transparenten Überblick in einer übersichtlichen Infografik bietet beispielsweise smava.de. Einige Banken täten gut daran, zu erkennen, dass Kreditkarten ein vortrefflicheres Kundenbindungsmittel seien könnten als Give-aways wie Sparschweine, Kalender oder Fußbälle.

Welche Vorteile bringen Kreditkarten bei Firmenkonten?

Ein Geschäftsinhaber, der sicher mit einem Zahlungseingang eines Kunden auf seinem Geschäftskonto rechnen kann, ist mit einer Kreditkarte bis dahin flexibler in seinem finanziellen Handlungsrahmen und dies vollkommen unbürokratisch.

Auch in geschäftlichen Transaktionen befindet sich Bargeld auf dem Rückzug. Nicht zuletzt die jüngst umgesetzten EU-Richtlinien hinsichtlich der ausweisfreien 10.000-Bargeld-Obergrenze bekräftigen diese Tendenz. Doch einige Branchen wie der Gold-, Schmuck- oder Autohandel tun sich damit schwer. Der Umgang und Austausch von Bargeld scheint zu den Ritualen ihres Business zu gehören.

Risiken von Kreditkarten

Die Akzeptanz der jeweiligen Kreditkarte ist abhängig vom Händler; er muss nicht jede akzeptieren. So lässt sich auch die hohe Konzentration auf dem Markt, auf die großen Player, erklären.

Auch bei Auslandsgeschäften gilt häufig noch die Devise: Sagst du Wahres, gibst du Bares! Natürlich liegt es auf der Hand, dass sich die omnipotente finanzielle Freiheit per Kreditkarte schnell in ihr Gegenteil verkehrt, beispielsweise bei technischen Problemen der Anbieter oder Händler, die dann eine Zahlung oder ein Geschäft vereiteln. So ist davon auszugehen, dass uns das Bargeld auch noch einige Zeit erhalten bleibt. Insbesondere Deutsche lieben es, mit Münzen in ihrer Hosentasche zu klimpern.

0 comments… add one